在社会高速发展的时代,太多新事物新思维在不断地冲击着我们的神经。过分强调成功和财富效益,非常容易造成对事物发展的规律缺乏耐心和正确认识。

为什么要趁早考RFP?

个人财富爆发式增长

需要更多专业理财师

“31万户—— 2007年, 中国内地拥有百万美元金融资产的家庭数量,居全球第五。”

“67万户—— 2009年, 中国拥有百万美元资产家庭,与2008年相比增长60%,位列全球第三,仅次于美国和日本。”

“110万户——2010年, 中国的百万美元富豪家庭数目突破百万大关。”

“240万户——2013年, 中国的百万美元富豪家庭数占2013年全球总数的15%,位列全球第二,仅次于美国。”

美国第三大理财公司Aspiriant的创始人TimKochis:中国理财市场的环境,与40年前的美国非常接近,都在一个起步的阶段。投资者开始对他们手中的财富如何保值增值有浓厚的兴趣,渴望有专业人士来指导他们。问题是,要满足中国投资者这么巨大的投资需求,一个尚处于起步阶段的市场,从理财产品的供给和专业理财师的配比方面,都存在缺口。

目前理财规划师主要在银行、证券、保险还有第三方理财公司工作的比较多,未来金融业往混业经营的方向走,看一下银监会与保监会合并就知道这是一个趋势,客户投资理财也是希望一站式购足,综合理财就变成是一个未来金融业务的显学,理财规划师具有广度的综合金融知识就变成是未来职业要求的重要职称。

但是从现阶段国内的情况来看,很多理财师还是以销售产品为主,不过也有很多人开始有意识的做独立理财师。要想进阶自己成为专业的理财师,就要求理财规划师要全面掌握各种金融工具及相关法律法规,为客户提供量身订制的、切实可行的理财方案,同时在对方案的不断修正中,满足客户长期的、不断变化的财务需求。

RFP的课程设置有五大模块:基础财务策划、投资策划、保险及退休策划、税务及遗产策划、高级财务策划。但是我看到这个课程设置就觉得这个课程是渐进性学习,越到后面越有针对性,比如基础财务策划从微观经济学入手,到财务策划法律基础,再到人生规划、家庭与企业、居住规划、教育投资规划、退休计划等,逻辑非常清晰,让我能够更好的入手学习,这样的学习也为后面的几门课程夯实了基础。

投资策划主要是以将金融工具为主,保险和税务这两门则是更加具有针对性的规划,而高级财务策划更具实操性,不同家庭类型都提供了对应的理财方案进行学习,个人感觉整个课程体系特别流畅,非常务实。学习了整个课程,我觉得对于我未来服务高端客户以及高净值客户会有更理性的说服力。

其次,看的面更广阔,在投资策划中了解的更多一些,自己也尝试着去投资。比如基金、股票等等。

对于客户的话,我们提前会了解他保单的需求,特别是高净值客户。

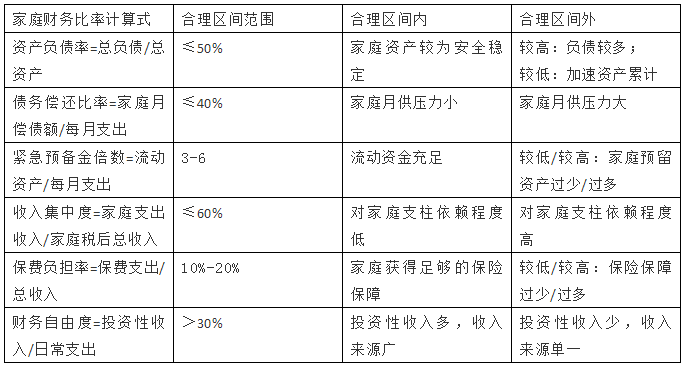

首先我要收集有效的客户资料,当收集到了客户的相关的财务信息之后,就可以通过对客户的有关的财务状况如资产、负债以及收入支出状况进行分析,同时还要对一些家庭财务指标进行诊断分析,制定目标规划、明确理财目标、生成理财报告,真真切切的为更多的客户提供全面的家庭保障及财富管理建议。常用的指标,主要有:

正所谓对症下药,只有对于客户家庭的基本财务状况进行透彻的分析,比如有多少资产——存款、住房等;有多少负债——房贷、车贷等;每个月收入多少,日常开支又是多少;以及测算下来的相关财务指标,才能辅助我们更好的了解家庭相关状况,更好地制定家庭理财规划。